חשיבות הממשל והבנק המרכזי האמריקאיים במערכת הפיננסית הבינלאומית

חשיבות הממשל והבנק המרכזי האמריקאיים במערכת הפיננסית הבינלאומית – הדולר ככלי משחק גיאופוליטי

הקדמה

בשנת 2012 התייצב ראש הפדרל ריזרב (הבנק המרכזי האמריקאי) דאז בן ברננקי לשימוע מול ועידת השירותים הפיננסיים של בית הנבחרים האמריקאי (הסרטון המלא של השימוע נמצא בקישור הזה). ברננקי התבקש לדבר על חלק מהפעולות האחרונות שביצע הבנק, כמו כן, גם על תחזיות לעתיד ושאר נושאים שנוגעים לכלכלת ארה”ב. בנוסף, ברננקי התבקש לענות על מספר שאלות הנוגעות לפעולות שביצע הבנק במשבר הפיננסי של 2008. אחת מהן נקראת בשמה הטכני ‘Central Bank Liquidity Swaps’. משמעות הפעולה היא שבשעת צורך, הבנק המרכזי האמריקאי לוקח ערובה של מטבע חוץ ומלווה דולרים למספר בנקים מרכזיים אחרים ברחבי העולם כדי לייצב את השווקים הפיננסיים (נפרט בהרחבה בהמשך). נציג הקונגרס מפלורידה שתיחקר את ברננקי תהה מדוע במאזן של הבנק המרכזי ב-2007 הופיעו 45 מיליארד דולר תחת קטגוריית ‘הסוואפ-ליינס’ ובסוף 2008 הסכום עמד על לא פחות מ-553 מיליארד.

ההסבר של ראש הפד היה פשוט למדי: בנקים מרכזיים במדינות אחרות היו מאוד קצרים בדולרים, ולבנק האמריקאי יש אינטרס למנוע אי-יציבות בשווקים הפיננסיים העולמיים. לכן, הוא מספק לבנקים מרכזיים אחרים את דולרים והם מלווים אותם לבנקים המקומיים שלהם ומחזירים את הכסף לפדרל ריזרב בסוף התהליך (עם ריבית). לדוגמא, הפדרל ריזרב מספק דולרים לבנק המרכזי היפני, וזה בתמורה מעביר לפדרל ריזרב ין יפני שהוא שווה ערך למחיר השוק של הדולרים שקיבל. הבנק היפני מלווה את הדולרים האלה לבנקים מקומיים במדינה שמלווים אותם ללקוחותיהם שקצרים בדולרים.

הפוליטיקאי המבולבל לא הצליח להבין איך ראש הפדרל ריזרב מוכן להלוות חצי טריליון דולר למדינות זרות, בלי לדעת לאן בדיוק הכסף הזה מנותב, במקום לתת אשראי כה נדיב לאזרחים אמריקאיים? והאמת שזו שאלה טובה. אנחנו מקווים שבסוף הניתוח הנוכחי תוכלו לקבל תשובה מספקת. הרעיון המרכזי שעליו נדבר הוא חשיבות הבנק המרכזי האמריקאי בכלכלה העולמית. דרך האנקדוטה של קווי אספקת הדולרים במשבר הפיננסי של 2008 וזה הנוכחי (2020), ניתן להבין לעומק כיצד החשיבות הזו באה לידי ביטוי וכיצד הדולר משמש ככלי משחק גיאופוליטי מהמעלה הראשונה.

כדי להבין את חשיבות הדולר בכלכלה העולמית ומכאן את תפקידו הגיאופוליטי, עלינו לענות על מספר שאלות. ראשית, איזה תפקיד משחק הדולר בכלכלה העולמית ומדוע הוא כל כך חשוב לכלכלות מסויימות (אם בכלל) בזמנים רגילים וגם בזמני משבר?

רקע היסטורי – הדולר

מתנגדי ההגמוניה האמריקאית טוענים לאורך השנים שארה”ב משתמשת בדולר ככלי נשק להשגת מדיניות החוץ שלה. למרות שארה”ב אחראית “רק” על 20% מהתוצר העולמי, כ-50% מהרזרבות ומכמות המסחר העולמי מתומחרים בדולרים. ההגמוניה הדומיננטיות של הדולר היא תוצאה ישירה של הסכם “ברטון וודס” שנחתם ב-1944. אותו הסכם מוניטרי בינלאומי שהצמיד את ערכם של קבוצת מטבעות מרכזיים ברחבי העולם לערכו של הדולר, כאשר הדולר עצמו הוצמד ישירות למחיר אונקיית זהב שעמד על 35$.

הגירעון המסחרי הגדול של ארה”ב בעקבות המיתון הגדול ומלחמת העולם ה-2 היכה גלים במשך שנים ארוכות בכלכלה האמריקאית. עודפי המסחר שלה נהפכו במהרה לגירעונות משמעותיים בעקבות התחזקות והתעיילות הסקטור התעשייתי\יצרני באסיה. ארה”ב כבר לא יכלה להחזיק מספיק זהב כדי לגבות את הביקוש האדיר לדולרים באותה תקופה. בעקבות כך, ב-1971 ריצ’רד ניקסון הוריד בלית ברירה את הדולר מ-“סטנדרט הזהב”. הדולר הפך בין-לילה למטבע “צף” שערכו מגובה בנייר שעליו הוא מודפס ובאמון הגלובלי בכלכלה האמריקאית. יש המכנים את המצב הנוכחי שנוצר מאז 1971 כ-“סטנדרט הנייר”.

למרות מהלכים אלו (או בזכותם, תלוי איך מסתכלים על זה), הדולר, והמערכת המוניטרית כפי שהיא בנויה היום מספקים לארה”ב פריבילגיה אדירה. היא שולטת על קצב אספקת הדולרים לשוק בעצמה והיא מייבאת מוצרים ומממנת את החובות שלה בעבור המוצרים הללו באותו מטבע מקומי. דבר זה מאפשר לה לממן גירעונות סחר ותקציב כמעט בלתי מוגבלים.

מבחינה מאקרו-כלכלית, כוחו של מטבע מסויים תלוי ברמת האמון שמחזיקי המטבע נותנים בו, ורמת האמון תלויה ברמת היציבות והנזילות של המטבע (שיעור האינפלציה במדינה, מוניטין בינלאומי של הבנק המרכזי והממשלה, וכמות האנשים שסוחרים בו). על פי קריטריונים אלו, מאז חתימת ההסכם ועד היום הדולר היה ונותר המטבע החזק בעולם.

כוחו הגיאו-כלכלי של הדולר

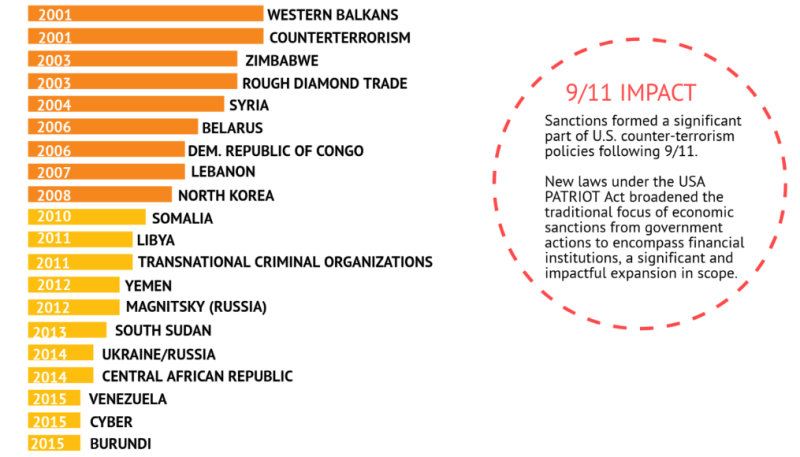

פשוטו כמשמעו, גיאו-כלכלה הוא היא השימוש בכלים כלכליים ופיננסיים בשביל השגת יעדים גיאו-פוליטיים. הדולר עוזר לאמריקאים לעשות בדיוק את זה. כוחו הפיננסי של הדולר מאפשר לו לשחק תפקיד חשוב במדיניות החוץ האמריקאית, דבר הבא לידי ביטוי בעיקר בעיצוב משטר הסנקציות הבינלאומי. לאורך השנים, הסנקציות היו הכלי הגיאו-כלכלי המשמעותי ביותר של ארה״ב עד הגעתו של ממשל טראמפ, שהחל להשתמש גם באמצעים נוספים כגון מכסי-מגן (Tariffs) והסכמי סחר לקידום האינטרס האמריקני.

ארה”ב משתמשת בסנקציות כלכליות ופיננסיות יותר מכל מדינה אחרת בעולם. מאז אסון התאומים, האמריקאים החליטו ללכת למאמץ נרחב ובלתי מתפשר כנגד תשתיות פיננסיות וחברות שמסייעות לטרוריסטים, ארגוני פשיעה בינלאומיים, ומדינות אוטוקרטיות. ממשל אובמה אהב את כלי הסנקציות במיוחד. ב-8 השנים שלו במשרד, אובמה השתמש בסנקציות כלכליות כנגד לא פחות מ-11 מדינות וארגונים.

מדיניות הסנקציות יכולה להתחיל את דרכה ברשות המחוקקת (הקונגרס) או ברשות המבצעת (הבית הלבן). מגוון חוקים ותקנות בארה”ב נותנים סמכויות ביצועיות בכירות לנשיא להטיל סנקציות במקרים מיוחדים לצורכי ביטחון לאומי, כגון אלה שהושמו על רוסיה אחרי הסיפוח של חצי האי-קרים. גם משרד החוץ, המשרד להגנת המולדת, והזרוע המשפטית יכולים להתערב ולהוביל להטלת סנקציות. יש להם את היכולת להגדיר יישות מסויימת כארגון טרור או מדינה מסויימת כמסייעת לארגון טרור, הגדרה שתוביל להטלת סנקציות שכוללות בין היתר הקפאת נכסים, איסורי נסיעה בינלאומיים, ו”בלאקליסטינג” (איסור על קיום קשרי מסחר ופיננסיים עם הישויות הללו) . המאמצים הללו לא היו נושאים פרי אלמלא מעמדו של הדולר, שמהווה חלק בלתי נפרד מהאפקטיביות של המאמץ האמריקני בתחום.

חשיבות הדולר בכלכלות זרות

גורם נוסף שממחיש את השפעתו הרחבה של הדולר הוא החשיבות שלו בקרב מדינות יצרניות ברחבי העולם. מסחר בדולרים הוא אלמנט קריטי לכלכלה, במיוחד במדינות מתפתחות. רוב העולם המתפתח מחזיק עודף מסחרי עם שותפות מסחריות עשירות יותר. למדינות מתפתחות כמו סין, הודו, וברזיל יש חלקים גדולים בכלכלה שמסוגלים לייצר מוצרים זולים יותר לייצוא, אך הצרכנים המקומיים עדיין אינם יכולים להרשות לעצמם לייבא כמות דומה של מוצרים בעלי ערך גבוה מארה”ב או מהאיחוד האירופי. בעקבות כך, נוצר מצב פיננסי ייחודי שבו המטבע של המדינות הללו מתחזק כתוצאה מהעודף המסחרי, דבר שמכביד על הסקטור היצרני והמחירים התחרותיים של מוצרי הייצוא שלהם בתמורה. בנוסף, כאשר ערכו על מטבע עולה, הדבר מקשה על משקיעים זרים (שצריכים להמיר את כספם בשער חליפין גבוה יותר) להשקיע במדינה.

כדי למנוע את עליית ערכו של המטבע, כלכלות מתפתחות משתמשות במספר כלים מוניטריים ופיסקליים. אחד הנפוצים שבהם הוא השקעה של עודפי הרזרבות שלהם בנכסים שמנוקבים בדולרים. למעשה, משקיעים זרים מחזיקים כיום 28 טריליון דולר של נכסים כאלו, כאשר 12 טריליון מתוכם הם אשראי של מדינות מחוץ לארה”ב.

לפעולות ממשלתיות אלו יש השפעה גם על השוק המקומי בארה”ב, שנהנה בין היתר מירידה בערך הריבית. ריבית נמוכה כידוע מאפשרת לחברות אמריקאיות להשקיע וללוות כסף כמעט ללא עלות ביחס לשאר העולם. בנוסף, ערכם של פנסיות ותיקי השקעות של אזרחים אמריקאים עולה בזכות זרימת הכסף להשקעות בבורסה המקומית.

מעבר לסיבות שהזכרנו, ישנו מספר רב של מדינות שנדרשות ללוות כסף במטבע זר (דולר) לשימושים אחרים. הסיבה לכך יכולה להיות שהמטבע המקומי שלהם לא ניתן להמרה בקלות או שישויות חיצוניות לא מוכנות לקבל תשלום בו בעבור שירותים או מוצרים. לכן, הן נדרשות ללוות כסף במטבע יותר “נזיל” כמו הדולר.

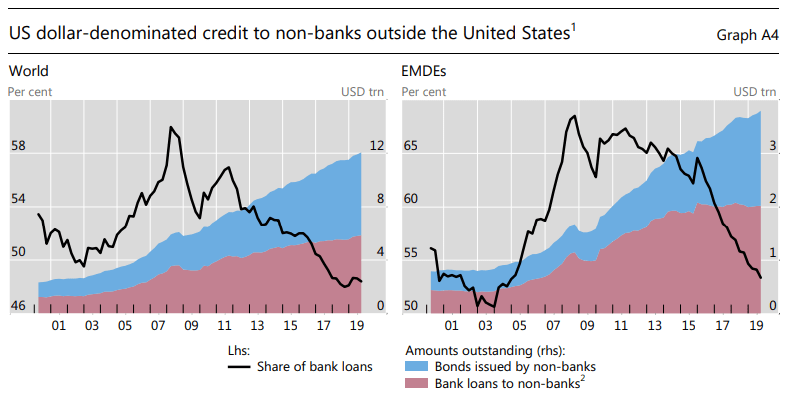

בטבלה הבאה של הבנק לתשלומים בינלאומיים (BIS) ניתן לראות את כמות האשראי (אג”ח) בדולרים מחוץ לארה”ב של כלל העולם ושל כלכלות מתפתחות, נומינלי, וגם כאחוז מהתוצר:

הטבלה מראה בכחול ובאדום את סך האשראי שניתן לישויות לא-בנקאיות, בין היתר ארגונים לא-פיננסיים, ממשלות, בתי אב, וארגונים בינלאומיים. אנחנו רואים שהתופעה של הלוואות וחוב דולרי צמחה למימדים גדולים בשנים האחרונות והיא מגיעה בעיקר ממדינות שמנפיקות אג”ח, גם בעולם וגם בכלכלות מתפתחות.

חשוב להבין שלא כל הכלכלות המתפתחות דומות ביחסן כלפי הדולר. לדוגמא, מדינה שמייצרת את מירב ההכנסות שלה בדולרים אינה זקוקה ללוות במטבע זר. מקרה קלאסי יכול להיות מדינה שהכלכלה שלה מבוססת על אנרגיה, מאחר והיא מקבלת תשלום בעבור הנפט או הגז הטבעי שלה בדולרים . מדינה כמו סעודיה מחזיקה קיבוע (PEG) של המטבע המקומי לשער הדולר ויש באמתחתה תמיד כמות שווה של דולרים שמגבים את אספקת הריאל (המטבע המקומי) לשוק, דבר שעוזר לשמור על היציבות הפיננסית של המערכת שלה.

כדי להבין מה בעצם קרה במערכת הפיננסית העולמית במשבר האחרון נדרש מאיתנו לדעת כיצד היא פועלת. אישית, מצאנו את האנלוגיה של משחק הילדים הקלאסי – “כיסאות מוסיקליים” כמאוד מועילה. בדומה למשחק המוכר, הכלכלה העולמית מתפקדת בצורה חלקה על אספקה מסויימת של דולרים (כיסאות) שמשמשת כבסיס מוניטרי ליצירת אשראי גלובלי לעסקים ואזרחים פרטיים (בנקאות רזרבה). כמו במשחק, בסיס הדולרים המוניטרי (הכיסאות) קטן בהרבה מכמות האשראי והחוב הקיים בעולם (אנשים שמחפשים כיסא). כל עוד ה-“מוסיקה” מתנגנת (סחר עולמי ממשיך להתקיים, וכלכלות חוות צמיחה כלכלית יציבה) אז המצב הוא נורמטיבי ונשלט. הלווים מסוגלים להחזיר את ההלוואות והריביות שלהם בלי להגיע לחדלות פירעון (ממשיכים להסתובב סביב הכיסאות). אך מה קורה כשהמוסיקה מפסיקה להתנגן? ובכן, כולם רבים על הכיסאות, וישנן מספר מדינות שנותרות ללא כיסא. במצבים בהם תנאי השוק ירודים והמסחר העולמי מאט כמו במשבר הקורונה הנוכחי, מדינות מסויימות מוצאות את עצמן בלחץ פיננסי כבד שנגרם כתוצאה מירידה במחירי הנכסים שלהן, ירידה בסחר בינלאומי ובייצוא ועל כן בפגיעה חדה בערך המטבע שלהן. כאשר נפסקה המוסיקה אותן מדינות לא מצאו כיסא (דולרים) בעקבות הביקוש הגבוה וחוסר האספקה.

הנפגעות העיקריות במצב כזה הן מדינות שמחזיקות התחייבויות גדולות במטבע זר, מריצות גירעון תקציבי גבוה, ומחזיקות רזרבות מט”ח נמוכות. אנחנו נדבר על מדינות עם מאפיינים כאלו בהמשך. בגלל הצורה שבה המערכת בנויה, אותן מדינות חוות “מעגל אכזרי” – כמות החוב ההולכת וגדלה בדולרים דה-פקטו משמעותה ביקוש הולך וגדל לדולר בגלל הצורך לשרת את החוב (לשלם את החוב בתשלומים ואת הריבית הנקובה לאורך זמן). כאשר זה קורה, ערכו של הדולר מתחזק ויוצר עוד לחץ על מדינות שאינן מחזיקות מספיק ממנו בלאו הכי.

רזרבות מט”ח

אחד המאפיינים החשובים במדינה מבחינת האיתנות הפיננסית שלה הוא כמות רזרבות הדולר (מט”ח) שהיא מחזיקה. הדולר הוא המטבע העיקרי שבו מדינות מחזיקות רזרבות מט”ח, וכמות הרזרבות המוחזקות בבנק מרכזי של מדינה הוא אחד המאפיינים החשובים בחוזק המטבע שלה ובקביעת דירוג האשראי שלה (הדירוג שקובע את דרגת הסיכון שמשקיעים לוקחים במידה והם מלווים למדינה מסויימת כסף). בטבלה הבאה ניתן לראות את החוב בדולרים כאחוז מהתוצר של מדינות מסויימות בהשוואה לכמות הרזרבות שלהם כאחוז מהתוצר:

על פי בלומברג, בשיא המשבר האחרון בחודש מרץ כלכלות מתפתחות ראו צמצום של 1.5 מיליארד דולר מחשבון הרזרבות שלהן בכל יום נתון. את חומרת האירוע ניתן לראות בטבלה הבאה.

הקשר בין רזרבות מט”ח למצב הכלכלי של מדינות

ישנן מספר מדינות כגון סעודיה, סין, והודו שהחזיקו מעמד בצורה טובה במשבר מבחינת כמות הרזרבות וההשפעה על הכלכלה שלהן:

• סעודיה הצליחה לשמור את חשבון המט”ח שלה עם 400+ מיליארד דולר על תמ”ג של 730 מילארד .

• סין שמרה על 3+ טריליון דולר על תמ”ג של 13 טריליון.

• הודו אפילו לא חטפה מכה קלה בכנף עם חשבון מט”ח שטיפס מ-450 מיליארד דולר בפברואר ל-500 מילארד בסוף יולי על תמ”ג של 2.7 טריליון.

כפי שהזכרנו קודם, מאחר והדולר הוא המטבע העיקרי בחשבונות המט”ח של מדינות אז יחס מט”ח\תוצר נמוך, מחסור בנזילות בשווקים הפיננסיים, או קושי בהשגת גישה למטבע יכולה להוות בעיה כלכלית חמורה למדינות מסויימות. בניגוד למדינות שהזכרנו, ישנן מספר מדינות עם המאפיינים הנ”ל שסבלו ועדיין סובלות מקשיים. בניהן טורקיה, ארגנטינה, לבנון, ונצואלה, ירדן, אירן, זמביה, זימבבוואה, ודרום אפריקה. בטבלה הבאה ניתן לראות את הירידה הדרסטית בשער החליפין של חלק מהמדינות הללו כנגד הדולר בין דצמבר 19′ לאפריל 20′:

למרות שיש מדינות שראו ירידה יותר גדולה בשער המטבע שלהן, טורקיה היא אחת הדוגמאות המובהקות ביותר לבעיה שהזכרנו. הסיבה לכך היא שהמדינה נמצאת במצב רע כלכלית כבר מספר שנים ומגמת הירידה שלה צפויה רק להמשיך, לעומת מדינות אחרות שהצליחו לייצב מעט את מצבן מאז אפריל. חשבון המט”ח של המדינה צלל מרמה של 75 מיליארד דולר בפברואר לסכום זעום של 45 מיליארד על תמ”ג של 750 מיליארד. מצבה של טורקיה נחשב בעייתי כבר מספר שנים, אך בעקבות המשבר הכלכלי שהביאה הקורונה המדינה ראתה את המטבע שלה צולל לשיא שלילי של כל הזמנים של מעל 7 וחצי לירות ל-1 דולר. רק בשנה האחרונה הלירה הטורקית חוותה ירידה של לא פחות מ-26% כנגד הדולר.

ניתן לראות את התחזקות הדולר (התחלשות הלירה הטורקית) בטבלה הבאה.

איבוד אמון כה חמור במטבע כמו שטורקיה חווה כבר מספר שנים מוביל לצרות כלכליות רבות, בניהן חוסר יכולת לשלם חובות ממשלתיים, אבטלה גבוהה, ואינפלציה גבוהה של מעל 10% שנתי (בדומה ישראל בשנות ה-80). גישה יציבה לדולרים הייתה יכולה למתן את ההשפעות של משבר כמו שטורקיה חווה, וכאן נכנס תפקידם של קווי ההחלפה.

מה זה Swap Line (קווי החלפה)?

על פי ההגדרה הרשמית של הבנק המרכזי האמריקאי, “קווי החלפת נזילות” (בשמם העברי) הם מכשיר פיננסי שהוקם כדי לאזן שווקים פיננסיים גלובליים אשר חווים בעיית נזילות שנובעת ממחסור בדולרים. קווי ההחלפה האלה פועלים בצורה הדדית, הם מאפשרים לבנק המרכזי להלוות דולרים לבנקים אחרים בעולם שזקוקים למטבע ובתמורה הבנק המרכזי האמריקאי מקבל מטבע זר שאותו הוא יכול להלוות לחברות ועסקים בארה”ב שזקוקים לו גם. ההחלפה עצמה נגמרת (והכסף מוחזר) כאשר מסתיימת תקופת הזמן שהוחלט עליה או ש-“מגלגלים” אותה ומשאירים את ההסדר פתוח לזמן הנדרש. הבנק האמריקאי איננו נושא את סיכון האשראי הכרוך בהלוואות שניתנות באמצעות הדולרים שלו מאחר והבנקים המרכזיים מחוייבים להחזיר את הכסף.

איזו מדינות משתמשות בקווי ההחלפה הללו?

ב-2007 ניצני המשבר הפיננסי החלו להופיע והם הצריכו התערבות בשווקים הפיננסים. הפדרל ריזרב פתח את קווי ההחלפה למספר מצומצם של מדינות בהתחלה, בעיקר לבנקים המרכזיים של קנדה, אנגליה, יפן, בנק האיחוד האירופי (ECB), ושוויץ. אחרי קריסת ליהמן בראדרס בספטמבר 2008 והפאניקה ששררה בשווקים, הפדרל ריזרב החליט להרחיב את קווי החלפת הדולרים שלו למדינות נוספות. המהלך הדגיש את השבירות והתלות של המערכת הפיננסית העולמית כאשר בפרק זמן של שישה שבועות, קריסה בנקאית נקודתית בניו יורק התפשטה לכל רחבי העולם.

במרץ האחרון הוחזרו הקווים לשימוש. הפדרל ריזרב הוריד את עלות השימוש בהם למדינות אחרות והאריך את זמן הפעילות שלהם ל-עד 84 ימים. בין אלו שנזדקקו לקווי ההחלפה ניתן למצוא את אותם הבנקים כמו ב-2007 וגם את הבנקים המרכזיים של אוסטרליה, ברזיל, דנמרק, ניו זילנד, סינגפור, ושבדיה, כאשר הבנק המרכזי של יפן קיבל את הסכום הגדול ביותר של דולרים בשיא המשבר, באזור ה-200 מיליארד.

הדולר כמנוף לחץ גיאופוליטי

כמו שהזכרנו מקודם, כאשר כלכלות נמצאות במצב של האטה או מיתון, מחירי נכסים פיננסיים כגון אג”חים ומניות יורדים וחברות ובנקים זרים שלוו את הכסף במטבע שהוא לא המטבע המקומי שלהם מתקשים להחזיר חובות שמנוקבים בדולרים. במקרה של תקופת הקורונה, המשבר הבריאותי, הכלכלי, והפיננסי יצר אי-וודאות חסרת תקדים שהובילה לקפיצה בביקוש העולמי לדולר או כמו שוול-סטריט מכנים את זה – Dollar Crunch – מצב בו אין מספיק דולרים במערכת בכדי לעמוד בביקוש. הסיבה לכך היא שמשקיעים בשעת משבר מחפשים את הנזילות והביטחון בנכסים שמתומחרים בדולרים ובמיוחד נכסים בערבות ממשלתית כגון איגרות חוב.

מאז 2008, הפדרל ריזרב מיצב את עצמו כדה-פקטו ה-“מלווה של המוצא האחרון” הגלובלי, והוא מחליט איזו מדינה תקבל ואיזו מדינה לא תקבל גישה למטבע. מדינות שלא קיבלו גישה לקווי ההחלפה האלה, והרזרבות מט”ח שלהן היו נמוכות בכניסה למשבר הנוכחי כמו טורקיה סבלו מלחץ כלכלי אדיר ומיתון מתמשך.

למרות ההרחבה של הפעילות, כמה מהכלכלות הגדולות בעולם אינן מכוסות על ידי הסידור הנוכחי, בניהן ארגנטינה, סין, הודו, אינדונזיה, רוסיה, ערב הסעודית, דרום אפריקה, וטורקיה – כולן חברות ב-G20. לחלק מהמדינות הללו יש מאגרים גדולים של מט”ח (בעיקר דולרים) שיעזרו להם לעמוד בביקוש (ערב הסעודית, סין, הודו) ולחלקן יש שליטה על זרימת הכספים מה שמקנה להן את היכולת להגביל את היציאה של דולרים מן המדינה ולהפחית את הצורך במטבע (סין, הודו). עם זאת, ישנן מדינות מתפתחות שיצטרכו לחפש מקור מימון אחר ויסבלו ממחסור שעלול לשתק את הכלכלות שלהן. הקטגוריות של המדינות המקבלות והלא-מקבלות מתחלקות ל-:

• מדינות שאינן צריכות דולרים ולא מקבלות (הודו, רוסיה)

• מדינות שצריכות דולרים ולא מקבלות (טורקיה, ארגנטינה)

• מדינות שצריכות דולרים ומקבלות (מקסיקו, יפן)

טורקיה אחת המדינות שצריכות דולרים ולא קיבלו גישה לקווי ההחלפה. לאורך המשבר, המדינה ניסתה פעם אחר פעם להשיג גישה לקווי ההחלפה של הפדרל ריזרב וזכתה לדחייה צורמת מבכירי הבנק המרכזי בארה”ב בטענה שהגישה לקווי ההחלפה מותנית ב”אמון ההדדי” שיש עם המדינות המקבלות. בנוסף, הפדרל ריזרב הדגיש שגישה לקווי ההחלפה איננה “ניתנת לכל הדורש” והיא מצריכה דירוג אשראי גבוה והתנהלות כלכלית נכונה, וטורקיה איננה עומדת בקריטריונים הללו.

בפועל, ארה”ב רואה את קווי ההחלפה כמנוף לחץ גיאופוליטי והיא מחליטה אילו מדינות יקבלו את הגישה אל הקווים בהתאם לשיקול האסטרטגי. השאלה המעניינת מבחינה גיאופוליטית, מעבר לההסבר הרשמי הנ”ל, היא מדוע מדינות מסויימות מקבלות את הגישה המיוחלת לקווי ההחלפה ואחרות לא.

מנהיגות אמריקאית אחראית או פעולה רווית אינטרסים?

התשובה לשאלה היא שכנראה ששניהם. עם זאת, האינטרס האמריקאי משמעותי והוא טמון ביחסי המסחר של המדינה. על פי הלמ”ס האמריקאי, שותפות המסחר הגדולות ביותר של ארצות הברית (מבחינת יעדי הייצוא האמריקאי בלבד) בסדר יורד הן: קנדה, מקסיקו, סין, יפן, בריטניה, גרמניה, דרום קוריאה, הודו, ברזיל, וטייוואן.

באופן לא מפתיע, על פי רישומי הפדרל ריזרב שהראנו לפני כן, המדינות שקיבלו גישה לקווי ההחלפה הן אותן מדינות שיש להן פעילות מסחר ענפה עם ארה”ב. למעשה, שתי המדינות היחידות מתוך שותפות המסחר המרכזיות של ארה”ב שלא קיבלו גישה לקווי ההחלפה הן סין וקנדה. כפי שכבר צויין, סין אינה צריכה דולרים מאחר והיא מחזיקה רזרבות מט”ח גדולות והמון נכסים שמתומחרים בדולרים ויש לה גם חשבון מטבע סגור (דבר המקשה מאוד על כסף לצאת מסין), וקנדה המשיכה לייבא ולייצא לארה”ב ונעזרה ברזרבות המט”ח שלה תוך כדי המשבר, לכן היא גם לא הזדקקה לדולרים.

אנחנו למדים מהנתונים הללו שישנם שיקולים שמערבים מדיניות חוץ ומסחר במתן קווי ההחלפה מצד הבנק המרכזי האמריקאי. כל מדינה שקיבלה גישה אליהם היא או שותפת מסחר גדולה (זה אינטרס אמריקאי שהיא תקבל דולרים ותוכל לרכוש מוצרים מארה”ב), או שהיא בעלת ברית חשובה.

מקסיקו וארגנטינה

אולי הדוגמא הטובה ביותר לכוחם והשפעתם של הפדרל ריזרב והדולר הוא סיפורן של מקסיקו וארגנטינה.

שתי המדינות נמצאות באמריקה הלטינית והן בעלות מאפיינים כלכליים ופוליטיים די זהים. השלטונות בשתי המדינות נוטים היסטורית למרכז-שמאל ויש להן את אותו אחוז מס הכנסה, מס חברות, ואותו תמ”ג לנפש (מחושב לפי מדד המחירים לצרכן). למרות זאת, גורלן הכלכלי שונה בתכלית. נכון לזמן כתיבת המאמר האינפלציה בארגנטינה חסרת תקדים, מעל 40%, לעומת מקסיקו עם 5%, ואחוז האבטלה בארגנטינה עומד על 10% לעומת 3.3% במקסיקו. בנוסף, החוב הממשלתי של ארגנטינה כאחוז מהתוצר גבוה משמעותית מזה של מקסיקו ורזרבות המט”ח נמוכות מזו של שכנתה ליבשת.

בזמן שארגנטינה חווה קשיים כלכליים על בסיס קבוע, מקסיקו מצליחה להישאר עם הראש מעל המים, עם צמיחה יציבה ואינפלציה נמוכה. למעשה, העליונות הגיאופוליטית של ארגנטינה על מקסיקו אמורה להציב אותה בעמדה הרבה יותר טובה. ארגנטינה היא הכלכלה השנייה הכי גדולה בדרום אמריקה, עתירת משאבים (נפט וגז) וקרקעות פוריות, שיוצרות סקטור חקלאי יעיל ומשגש. בנוסף, הרי האנדים יוצרים מחסום טבעי בינה לבין שכנותיה מהמערב, דבר שמקטין את כמות האיומים הביטחוניים עליה.

אז מדוע מצבה הכלכלי של ארגנטינה רע משמעותית מזה של מקסיקו? הניתוח שלנו מאפשר להבין את הדיסוננס הזה במצבן של שתי המדינות. מקסיקו נמצאת בפוזיציה משמעותית יותר טובה מארגנטינה בעיקר בחסד ולא בזכות. מקסיקו גובלת עם ארה”ב והיא אחת משותפות הסחר הכי גדולות שלה. לארה”ב יש אינטרס שכלכלת מקסיקו לא תקרוס ולכן היא מקבלת גישה לקווי ההחלפה וכמות הדולרים הדרושים לה. ניתן לראות את ההשלכות של הגישה הזאת על שתי המדינות במרוצת השנים. ארגנטינה הגיעה למצב של חדלות פירעון במהלך ההיסטוריה שלה לא פחות מ-9 פעמים, כאשר ב-2001 היא הגיעה לחדלות פירעון הגדולה ביותר אי פעם על אג”חים בשווי 95 מיליארד דולר. למרות עזרה מגופים בינלאומיים, ארגנטינה לא זכתה ליחס מועדף מארה”ב שלא מיהרה לתת למדינה גישה לדולרים או חילוץ ישיר.

מהצד השני, כאשר מקסיקו הייתה בעיצומו של משבר הפסו, עם מטבע שאיבד מערכו בצורה משמעותית וחובות גבוהים שמנוקבים בדולרים היא זכתה לחילוץ מממשל קלינטון. ב-1995, סמוך לחתימה על הסכם NAFTA, ארה”ב הובילה גיוס של 50 מיליארד דולר מטעם ה-IMF למקסיקו שמתוכם 20 מיליארד היו הלוואה ישירה של ארה”ב. הפעולה הזאת הצילה את המדינה מחדלות פירעון. משקיעים זרים מודעים ל”רשת הביטחון” שיש למקסיקו בזכות יחסיה עם ארה”ב מה שמאפשר להם להרגיש יותר בטוחים כאשר הם מעוניינים להשקיע בה לעומת ההשקעה היותר “מסוכנת” בארגנטינה.

דולר חלש\דולר חזק

מעבר לעזרה לשותפות סחר ובעלות ברית, קווי ההחלפה הם גם אינטרס אמריקאי מובהק במישור הפנימי. בטבלה הבאה ניתן לראות את מדד ה-DXY (דיקסי), שמודד את חוזקו של הדולר מול סל של מטבעות בינלאומיים אחרים.

אנחנו יכולים לראות שהדולר עבר תקופה מאוד תנודתית שהתחילה בהתחזקות לשיא של 3 שנים מהירדות בפברואר עד לרמה של 102 ומשם החל את הירידה ההדרגתית שלו לרמה הנוכחית היום. לאחר ההתחזקות הרגעית שלו באפריל (שהתמתנה בעקבות קווי ההחלפה) ראינו ביולי האחרון את הירידה הגדולה ביותר בערך הדולר מזה עשור ירידה זו תפסה המון אנשים לא מוכנים וקצת מבולבלים לגבי הגורמים שהובילו לשם.

אז, למה בעצם כל זה רלוונטי?

דולר חזק ודולר חלש הוא נושא שמעסיק אנשים פרטיים, בעלי עסקים, ומקבלי החלטות. גם בסקטור הפרטי וגם בציבורי. כוחו של הדולר משפיע על מגוון רחב מאוד של תעשיות, שירותים, ואנשים ברחבי העולם. בשנים האחרונות, נושא הדולר מעסיק במיוחד את הממשל האמריקאי עצמו.

דולר “חזק” או “חלש” הוא אלמנט חשוב במסחר בינלאומי. נייר עמדה של ה-IMF הראה שדולר חלש הוא משמעותית טוב יותר לסחר עולמי לעומת דולר חזק שנחשב כמכשול לשווקים. הניתוח של קרן המטבע הראה שעלייה של 1% במדד הדולר מובילה להפחתה של 0.6%-0.8% בנפח המסחר הבינלאומי. מדוע? כי למעשה, דולר חזק משמעותו פחות “נזילות” במערכת הפיננסית. חוסר הנזילות גורם לשחקנים בינלאומיים להירתע מלספק הלוואות או לקחת הלוואות במטבע בעקבות חשש מיכולתם להחזיר את הכסף או לקבל אותו בחזרה(נושים ולווים). מהצד השני, דולר חלש פירושו “נזילות” גבוהה יותר (מצב בו ישנם יותר דולרים במערכת הפיננסית מהביקוש שלהם בשוק). בסביבה כזו, בנקים וגופים פיננסיים מוסדיים מתומרצים יותר לספק מימון דולרי לעסקים בינלאומיים מה שמוביל לעלייה בהשקעות ובנפח המסחר.

במישור המקומי, בארה”ב דולר חלש הוא טוב ליצאונים מאחר והם יכולים לרכוש יותר סחורות אמריקאיות בכמות קטנה יותר של המטבע המקומי שלהם והוא רע ליבואנים בינלאומיים בארה”ב שיצטרכו לרכוש את אותם סחורות ביותר כסף. במילים פשוטות, דולר חלש במידה כזו או אחרת במדינה שמייבאת את רוב המוצרים המוגמרים שלה כמו ארה”ב יכול גם להיטיב מאוד עם עסקים אמריקאיים בינלאומיים. עם זאת, דולר חלש מדי עלול להוביל לאינפלציה ולעלות מחייה גבוהה יותר שפוגעת בעיקר במעמד הביניים. הממשל האמריקאי הנוכחי מודע לנתונים הללו. הוא לא מסתיר את רצונו במטבע חלש יותר, שהוא רואה כהכרח על מנת להחזיר את התעשייה האמריקאית לימי הזוהר שלה. הממשל הנוכחי גם לא חושש מלהביע את זעמו כנגד מדינות ששומרות על המטבע שלהם חלש בצורה מלאכותית בדיוק מהסיבות שצוינו.

ישנן מספר מטרות שאותן הממשל רוצה להשיג דרך דולר חלש:

1. מדיניות מוניטרית משוחררת יותר – רוב העולם רוצה או זקוק לדולרים, לכן כאשר הדולר “זול” התנאים המוניטריים מיטיבים עם השחקנים הבינלאומיים. בגלל מעמדו של הדולר, היחסים בין הכלכלה העולמית לזו האמריקאית הם מעגליים. כאשר ערכו של הדולר זול, התנאים הפיננסיים ברחבי העולם משתפרים ומאפשרים הרחבת קווי אשראי בינלאומיים ופעילות מסחרית גבוהה יותר. ואז, אותם דולרים גם מוצאים את עצמם בחזרה בכלכלה האמריקאית דרך מסחר ופעילות ענפה בשווקים הפיננסיים מה שיוצר מצב של Win-Win.

2. שוק מניות גבוה יותר – לנשיא טראמפ יש את המחשבה ששוק המניות הוא ייצוג עולמי של הכלכלה האמריקאית. מבחינה פסיכולוגית הוא לא לגמרי טועה. שוק המניות מייצג את הסנטימנט הציבורי לגבי עתיד החברות הנסחרות בו. שוק עולה = אופטימיות לגבי ביצועים עתידיים, שוק יורד = פסימיות. דולר חלש פשוטו כמשמעו גם מעלה את הערך הנומינלי של הנכסים הפיננסיים שמתומחרים בו וגם מגדיל את הרווחים של חברות אמריקאיות שפועלות מחוץ לארה”ב.

3. דולר חלש יוביל לאינפלציה בארה”ב – אינפלציה עוזרת להתמודד עם חובות גבוהים. ירידה בערכו של המטבע בעצם “אוכלת” את החובות של ממשלת ארה”ב.

4. תעסוקה וייצור – כמו שפירטנו למעלה, דולר חלש יועיל ליצאונים אמריקאים ולחברות זרות שרוצות להשקיע בארה”ב. שינוי כזה יוביל ליצירת מקומות עבודה חדשים והגדלת הסקטור היצרני של המדינה.

סיכום

בתור אזרחים במדינה מפותחת במאה ה-21 ניתן להגיד כמעט בוודאות שאין אדם שקורא את השורות הללו ואין לו שום זיקה, אינטרס, או חשיפה כלשהי לדולר האמריקאי. החל מחברה ישראלית שזה עתה ביצעה הנפקה בנאסד”ק או עסק בינוני של ייצוא\ייבוא שסוחר בדולרים ועד אזרח שמזמין ספר מאמזון או מחזיק את מניות גוגל ואפל בתיק ההשקעות שלו בבנק. גם אם אתם לא נופלים לאף אחת מהקטגוריות הללו, מן הראוי שתדעו שבנק ישראל מחזיק את אחת מרזרבות מטבע החוץ הגדולות בעולם כאחוז מהתוצר. כ-142 מיליארד דולר, 35% מהתוצר של המדינה.

ההחלטה הפיננסית להחזיק כמות כה גדולה של רזרבות היא לא מקרית. אנשי המקצוע בבנק ישראל הבינו מזמן את מה שאנחנו הבנו בעקבות המחקר והכתיבה של הניתוח הזה – כוחה הכלכלי של מדינה, והאמון שהשוק העולמי נותן בה תלויים במידה רבה בנכסים הפיננסיים שלה, ביחס הרזרבה, ובמשמעת של הבנק המרכזי והממשלה שלה. בנוסף, יחסים עויינים עם ארה”ב (כפי שראינו במקרה של מספר מדינות) עלולים לבשר על פגיעה עתידית באמון ובכוחה של כלכלה.

השלכות

דוגמא לאיך התנהגות גיאופוליטית לא חכמה מובילה למשבר כלכלי היא טורקיה. ב-2015 כמות הרזרבות בבנק המרכזי של טורקיה עמדו על 100 מיליארד דולר ושער הלירה עמד על 2.9 לירות לדולר . בשני המדדים ראינו ירידה הדרגתית ואיטית ב-5 שנים האחרונות. רזרבות המט”ח צנחו ל-45 מיליארד ושער הלירה עומד היום על 7.6 לירות לדולר, ירידה של 62% מהרמה של 2015. כפי שהראנו בניתוח ״מארש טורקי״, בשנים האחרונות טורקיה ביצעה כמה מהלכים אסטרטגיים לא נבונים. בין היתר עימות עם ארה”ב, הפלת מטוס הקרב הרוסי ב-2015, התערבות בסוריה, וניסיון ליצור מנופי לחץ באמצעות משבר הפליטים על שכנותיה באיחוד האירופי. כל אלה הובילו לבריחת הון זר מהמדינה ולפגיעה כלכלית משמעותית בה.

החזון האסטרטגי של טורקיה צופה ירידה של המערב כמוקד כוח עולמי ועלייתה של טורקיה כמעצמה אזורית וגלובאלית. זה לפחות היה החזון עד לאחרונה. משבר הקורונה, ממש כמו אור השמש, שימש כמחטא הטוב ביותר. הוא חשף את ההתנהלות הכלכלית הקלוקלת, השחיתות, וחוסר ההבנה של ארדואן את מאזן הכוח העולמי שבראשו עדיין, לצערו, עומדת ארצות הברית של אמריקה. בעקבות כך, סביר שנראה את ארדואן מנסה להקטין את החיכוך עם המערב, גם אם רק זמנית. הורדת החיכוך יכולה להתבטא למשל בהסכמה לישיבה למשא ומתן עם יוון וקפריסין בנושא הגבול הימי, רטוריקה והידברות פחות מיליטנטית עם האיחוד האירופי וארה”ב, ומציאת איזון פוליטי פנימי שונה.

קווי ההחלפה כאנלוגיה למשחק הכלכלי הגדול

נזכיר שכותרת הניתוח היא “חשיבות הממשל והבנק המרכזי האמריקאיים במערכת הפיננסית הבינלאומית”. עם זאת, חלק מהממצאים במהלך המחקר העלו נקודת מבט עמוקה ומורכבת מכפי שחשבנו. דיברנו על ההיסטוריה של הדולר כמטבע הרזרבה העולמי ואת השימוש שארה”ב עשתה בו כדי לקבע את ההגמוניה שלה מאז 1944. השימוש בדולר ככלי גיאו-כלכלי הוא לא דבר חדש. מה שכן חדש הוא השימוש הגיאו-כלכלי של הסוואפ-ליינס.

בעקבות המונופול שיש לארה”ב על ההדפסה של הדולר, הפדרל ריזרב רשאי להחליט, על פי הקריטריונים שלו, לאילו מדינות הוא בוחר לספק דולרים דרך קווי ההחלפה בשעת משבר. השימוש בקווי ההחלפה החל ב-2008 ומאז התעצם והתרחב בקיבולת שלו. קווי ההחלפה והדולר התווספו לשימוש של ממשל טראמפ במסחר בינלאומי ובסנקציות על חברות ספציפיות ככלי גיאו-כלכלי וכמנוף לחץ. האינטרסים האמריקאיים של שני הכלים הללו חופפים. המקל והגזר עובדים במלוא המרץ תחת ממשל טראמפ. דרך קווי ההחלפה ארה”ב דואגת ששותפות המסחר המדיניות שלה לא יגיעו לחדלות פירעון מצד אחד (הגזר), ומצד שני היא משתמשת בדולר ובסנקציות כדי לטרפד יריבות עסקיות אסטרטגיות גם בסקטור הפרטי (המקל). ראינו את זה במקרה של Huawei ו-טיק-טוק הסיניות שהממשל התערב בצורה משמעותית כדי למנוע משתי החברות לעשות עסקים בצורה חופשית בתוך גבולות ארה”ב ומעבר.

הראנו בניתוח שמדינות שצריכות דולרים ומקבלות אותם מחזיקות ביתרון משמעותי לעומת מדינות שצריכות דולרים ונדרשות למצוא אותם בשוק העולמי כשהם בביקוש גבוה. ראינו את ההשפעות של המדיניות הזו במקרה של טורקיה, דרא”פ, וארגנטינה שראו את הכלכלות והמטבעות שלהן צונחים לרמות היסטוריות לאחר שלא לקחו חלק בהסדר של קווי ההחלפה. השאלה הנשאלת כאן היא היכן הכוח הזה נגמר? כמה זמן מדינות ותאגידים יהיו מוכנים לספוג את היחס הסלקטיבי המוניטרי של ארה”ב בנושא קווי ההחלפה והשימוש בסנקציות ככלי אסטרטגי. על ידי המון מדינות התנהגות כזו נתפסת כ-“בריונית” ומונעת מאינטרסים לא טהורים.

מדיניות החוץ האמריקאית והדולר – לא הכל רע

הניתוח מראה איך האינטרסים ממשיכים לשחק תפקיד מרכזי ביחסים בין מדינות, גם אם הם עומדים בסתירה מוחלטת לרטוריקה האמריקאית היומית. הפדרל ריזרב בסופו של דבר משחק תפקיד חיובי ומשמעותי בכלכלה העולמית. דונאלד טראמפ יכול בבוקר לצייץ כנגד הסכמי הסחר שלו עם האיחוד האירופי, דרום קוריאה, ויפן, או להתלונן שמקסיקו לא עושה מספיק עם המסתננים משטחה, ובערב הפדרל ריזרב יזרים לכל הבנקים המרכזיים של המדינות הללו דולרים באין מפריע.

הפן המעניין בפעולות הללו הוא שהן דה-פקטו הופכות את הדולר ליותר שכיח במערכת הפיננסית. ככל שהדולר יותר שכיח (יש יותר ממנו) ערכו נחלש או לפחות לא מתחזק, דבר שיוצר תנאים כלכליים גלובליים מקלים יותר. הראנו שעל פי המחקר של ה-IMF, שער הדולר משחק תפקיד ישיר בנפח המסחר הבינלאומי. ליתר דיוק, דולר חזק פוגע בסחר בינלאומי ודולר חלש מיטיב עימו. בשיא הגלובליזציה, המסחר, והחיבור בין כלכלות, הדולר משחק תפקיד יותר ויותר משמעותי והאמון שניתן בו תלוי במידה רבה בהתנהגות הממשל האמריקאי ובתפקוד הכלכלה.

עם זאת, ההתערבות של הפדרל ריזרב לא נטולת אינטרסים. ארה”ב צריכה את שותפות המסחר שלה חזקות, צומחות, וכמובן עם כמות מספקת של דולרים בכל זמן נתון. הרבה מהדולרים שארה”ב מדפיסה מוצאים את עצמם חזרה במערכת הפיננסית האמריקאית או בייצוא האמריקאי בלאו הכי. בדיוק כמו בשוק המניות, מערכת היחסים בין ארה”ב, הדולר, ושאר העולם היא רפלקסיבית. רפלקסיביות פיננסית היא מושג שטבע המשקיע ואיש העסקים ג’ורג’ סורוס והיא טוענת שמשקיעים לא מבססים את ההחלטות שלהם על המציאות עצמה אלא על התפיסה שלהם של המציאות. ההתנהגות שלהם בשוק כתוצאה מהתפיסה הזו משפיעה על המציאות, וזו כתוצאה משפיעה על התפיסה של המשקיעים ועל מחיר הנכסים הפיננסיים. לכן, העובדה שארה”ב עדיין בוחרת לשחק תפקיד משמעותי וכן להתערב בשווקים הפיננסיים כדי למנוע את קריסתם היא זאת שבין היתר מעניקה לדולר את ההגמוניה שלו והאמון של המשקיעים בו, מה שבתורו מחזק עוד את מעמדו של הדולר.

דולר חלש\ דולר חזק

אולי הדבר המעניין ביותר לדעת הוא מה יעלה בגורלו של הדולר. התשובה היא…זה מסובך. על פניו, דולר חלש גם יועיל למדינות ברחבי העולם וגם לממשל הנוכחי שדוחף לדולר יותר חלש כבר שנים, מה שייצור מצב של Win-Win. עם זאת, ארה”ב לא פועלת בוואקום, וקשה לדעת האם היא באמת יכולה באופן אקטיבי להוריד את ערך המטבע בלי להוביל לעלייה דרמטית באינפלציה, חוסר איזון בשווקים, או פאניקה. דיברנו על כמה מהפעולות שנעשו בעבר כדי להחליש את הדולר ונחלו הצלחה. בניהן – הסכם פלאזה, מכירה של דולרים על ידי משרד האוצר, ועוד. אבל, אנחנו יודעים ש- Past performance do not indicate future results. המערכת המוניטרית הבינלאומית עברה שינויים רבים בעשורים האחרונים וזה יהיה לא מדוייק מצידנו לחשוב שאותן פעולות שעבדו בשנות ה-80 יעבדו גם היום.

בכל זאת, ברצוננו להעלות מספר השערות בנושא. מעניין אותנו לחשוב איזה אופציות עוד לא מומשו בהקשר של הדולר. בנוסף, אופן הפעולה עצמו יהיה חשוב. האם האמריקאים ילכו על מהלך מוניטרי רחב עם בעלות הברית? או מהלך חד צדדי שיכול לגרום אפילו לקריסה של כלכלות מסויימות? התאוריות השונות של הדרכים בהן ארה”ב יכולה להגיע למטרה שלה מסתבכות כאשר לוקחים בחשבון את מדיניות הסחר האמריקאית הנוכחית. ברמה הכי בסיסית, אם וכאשר ארה”ב תמשיך בקו המסחר הנוכחי שלה כדי להחזיר משרות הביתה ולהפחית מערכו של הדולר, היא תצטרך לייבא פחות ולייצר יותר – הרי שפחות דולרים יעברו את גבולות המדינה. מעבר לקווי ההחלפה ונכסים פיננסיים, מרבית המדינות המתפתחות מקבלות דולרים בעבור המוצרים שהם מוכרים לארה”ב. ימכרו פחות מוצרים = יקבלו פחות דולרים. העלילה מסתבכת מאחר ש-“הבור” הגלובלי בדולרים עדיין חי וקיים. אם פחות דולרים עוזבים את ארה”ב זה בהכרח יוביל לעלייה בערכו של המטבע. אז מה כן אפשר לעשות בכדי לפתור את הפלונטר?

התשובה אולי טמונה במדיניות הסחר של ארה”ב. בסוף 2019 משרד המסחר האמריקאי פרסם נייר עמדה בו הוא טוען שהמשרד שוקל להתייחס למטבעות זרים שמתומחרים מתחת לערכם האמיתי כסובסידיית מסחר לא חוקית. משרד המסחר והאוצר האמריקאים יבחנו האם ממשלות זרות התערבו בשוק שערי החליפין מה שהוביל למטבעות יותר “חלשים”. תופעה שראינו במספר כלכלות של מדינות מתפתחות ברחבי העולם. במידה וכן, המשרד יקבע, על פי העובדות האם פעולה כזו תגרור תגובה נגדית מצד ארה”ב של התערבות ישירה בשערי החליפין (מניפולציה פיננסית שנחשבת ללא מקובלת בעולם) שתוביל להחלשת הדולר.

ישנן עוד המון השערות בנושא אבל להפעם נצטרך להתעסק רק באלו שהן בעלי סבירות גבוהה להתרחשות. למרות זאת, ניתן להסיק מהניתוח שלנו מסקנות חשובות שהן לא בהכרח קשורות לשער דולר כזה או אחר. מצאנו שלמרות הבדלנות האמריקאית, המוסדות הפיננסיים משתפים פעולה מאחורי הקלעים כדי להימנע מנזק קולקטיבי. ראינו איך האינטרס האמריקאי משפיע על המדיניות המוניטרית האמריקאית וזו בתורה משפיעה על מדיניות החוץ. זה אומר שמדינות שמקיימות קשרים יותר הדוקים עם וושינגטון, או במינימום קשרים פחות מילטנטים ככל הנראה ירוויחו שקט כלכלי משמעותי יותר בשעת משבר בעקבות קווי ההחלפה ומשטר הסנקציות.

מעבר לכך, כל “ניחוש” אחר או חיזוי בעת הזו נראים מעט תלושים. הבחירות לנשיאות הן בעוד קצת פחות מחודש, הקורונה נמצאת עמוק מאוד בסבב השני שלה, דפוסי התנהגות אזרחיים ומדיניות ממשלתית ברחבי העולם משתנים כהרף עין. אנו נמצאים בתקופה חסרת תקדים בכל כך הרבה מובנים שזה יהיה נאיבי מאיתנו לנסות לנחש מה יקרה בכלכלה העולמית ובמדיניות האמריקאית בשנים הבאות.