שווקי ההון ממריאים עוד ועוד. אז למה כולם "עיוורים"? דעה

כל תקופה זה קורה מחדש.

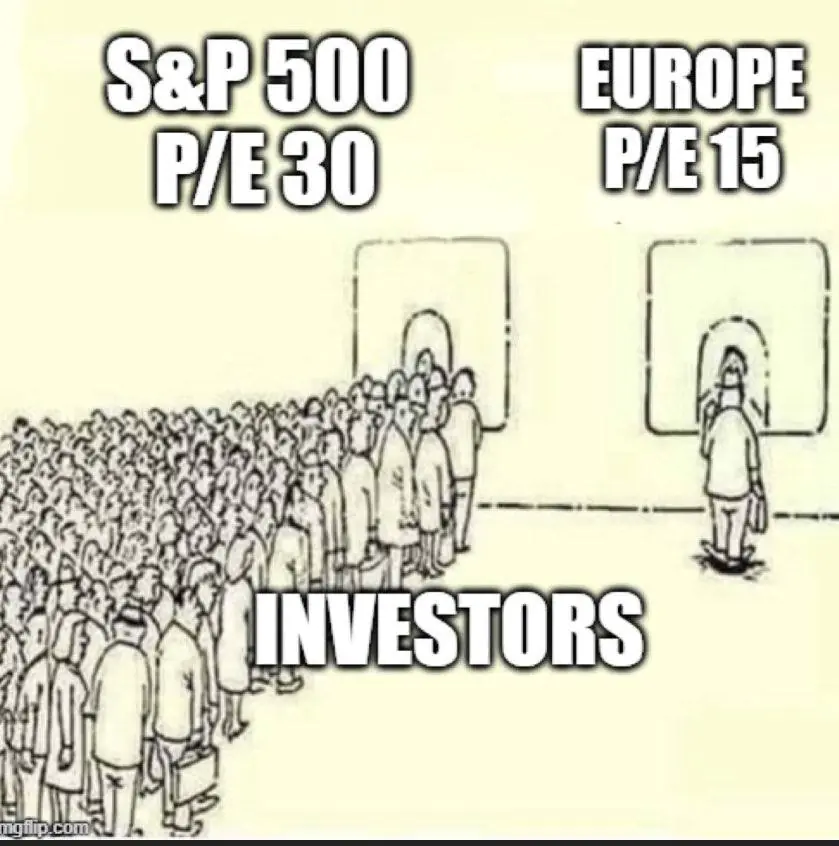

השוק מצליח למשוך אנשים ולתת להם לקנות מניות יקרות שיהיו תקועים איתם שנים רבות.

כמובן שלמשקיעים לא אכפת והם בטוחים שהם ״המשקיע החכם״

העדר תמיד טועה. אל תהיה העדר!

כולם באופוריה?

בשוק ההון, במיוחד בישראל, יש תחושה ש"הכול עולה" ולא משנה מה הבסיס הפונדמנטלי של החברות. אנשים רבים בשוק אומרים ש"פונדמנטלי לא משנה", אבל האם זו באמת המציאות או רק אשליה?

הנה כמה נקודות למחשבה:

מכפילים לא הגיוניים: חברות נסחרות במכפילים גבוהים מאוד בלי הצדקה, גם כשהרווחיות או תזרים המזומנים שלהן לא תומכים בשווי הזה.

זינוקי מחירים על סמך "באזז": מניות טכנולוגיה, AI או קריפטו יכולות לזנק עשרות אחוזים על סמך תקוות וציפיות בלבד, בלי נתוני ביצוע אמיתיים.

תשואות לטווח קצר על חשבון סיכון ארוך טווח: אנשים מסתכלים רק על מה שקורה מחר או בעוד חודש, אבל לא על מצב החברה בעוד שנה-שנתיים.

אז למה כולם "עיוורים"?

פסיכולוגיה של עדר: כשכולם קונים, קל להרגיש שזה הדבר הנכון לעשות.

הרווחים המהירים מסנוורים: כל עוד המחירים עולים, אנשים מעדיפים להתעלם מסיכונים.

שוק רווי בנזילות: הריבית הנמוכה בשנים האחרונות הובילה לזרימה של כסף לשוק ההון, מה שמנפח מחירים ומטשטש את המציאות.

"התנתקות השוק מהמציאות – האם אנחנו בבועה?"

בעבר, כשהנתונים הכלכליים של חברות בניית הבתים בארה"ב הראו חולשה, המניות הגיבו בהתאם וירדו. היום? נראה שהקשר בין הנתונים למציאות בשוק ההון כמעט נעלם.

ניתוק מוחלט מהנתונים: משקיעים נוטים להתעלם מהמצב הכלכלי האמיתי ולבצע החלטות לא מושכלות, מונעות מפסיכולוגיית המונים ולא מניתוח מבוסס.

תזכורת: שוק ההון הוא לא משחק. בסופו של דבר, הנתונים הפונדמנטליים תמיד פוגשים את המציאות. ניתוח מעמיק ופרספקטיבה ריאלית הם המפתח להצלחה לטווח הארוך.

קרדיט:ערוץ הטלגרם SmartView שוק ההון בטלגרם קרדיט לתמונות: רשתות חברתיות